En viktig bidragsyter til den solide avkastningen er den generelle økningen i rentenivået, da norske høyrentefond hovedsakelig investerer i flytende rente obligasjoner. Alt annet likt, vil fond med flytende rente obligasjoner oppnå høyere løpende avkastning i takt med stigende renter.

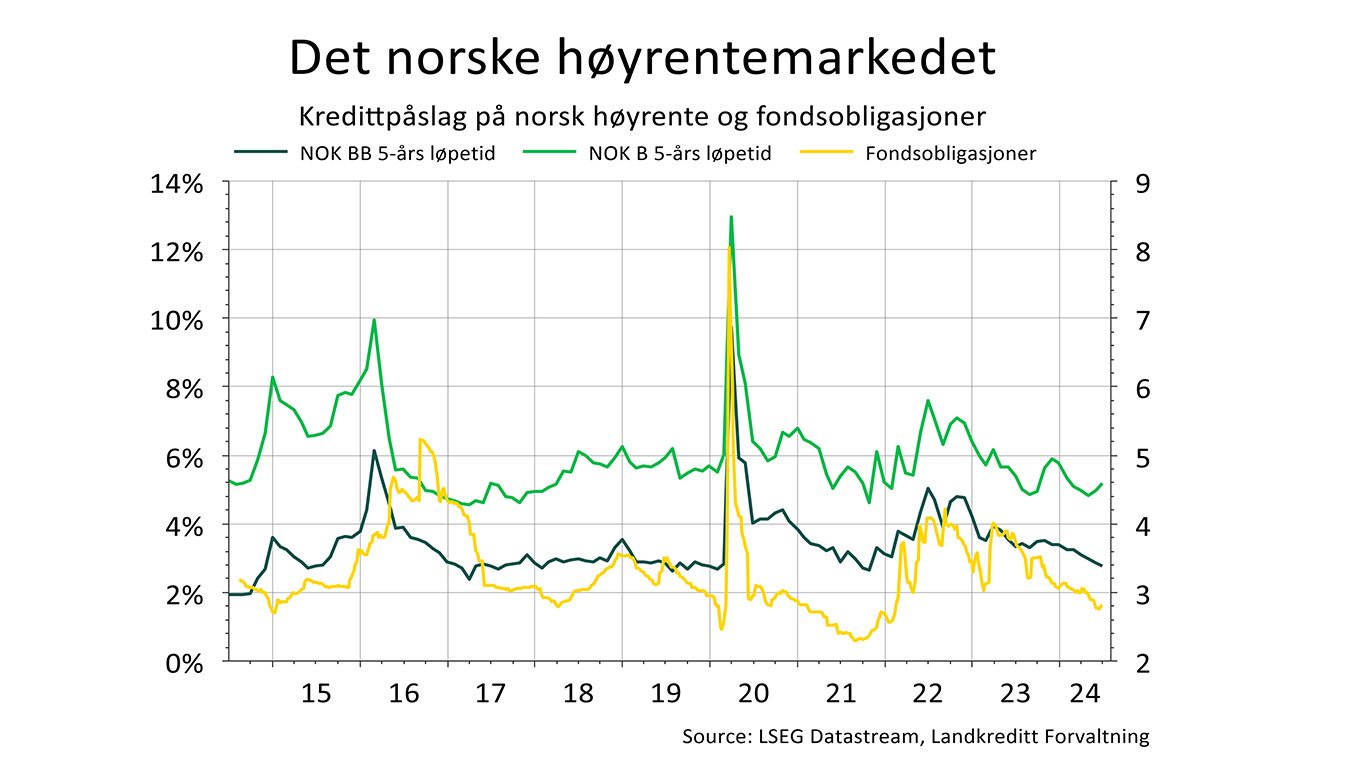

Risikopremiene har falt, men tilbyr fremdeles et godt bidrag til avkastning

Den forventede avkastningen fra høyrenteobligasjoner med flytende rente kan for enkelhets skyld tilskrives to elementer; i) markedsrente og ii) kredittpåslag. Vi ser her bort fra kurssvingninger og faren for mislighold, det vil si at utsteder av obligasjonen ikke kan betjene sine gjeldsforpliktelser.

Flytende rente obligasjoner er et verdipapir der utsteder betaler et fast kredittpåslag over en markedsrente, ofte betegnet som referanserente. I Norge er denne referanserenten tre måneders Nibor og det innebærer at kupongen på flytende rente obligasjoner justeres hver tredje måned. Ved utgangen av juli 2024 er tre måneders Nibor 4,8 prosent.

I tillegg til referanserenten kommer kredittpåslaget, som er et begrep for hvor høy kredittmargin et selskap må betale for å låne penger. Alt annet likt vil et selskap med antatt høy kredittverdighet betale et lavere kredittpåslag enn et selskap med lav kredittverdighet.

Som vi ser av figur 1 under vil en høyrenteutsteder med lav kredittverdighet (enkel B kreditt) betale et kredittpåslag på omtrent 4,6 prosent på en obligasjon med fem års løpetid ved utgangen av første halvår. Helt analogt vil en høyrenteutsteder med god kredittverdighet (dobbel B kreditt) betale et kredittpåslag på omtrent 3,4 prosent, mens store norske banker må betale et kredittpåslag på omtrent 2,8 prosent ved utstedelse av fondsobligasjoner.

Figur 1: Risikopremier (kredittpåslag) på høyrenteobligasjoner og fondsobligasjoner i det norske markedet.

Figur 1 viser også at kredittpåslagene har falt betydelig siden starten av 2023. Dette fallet har bidratt positivt på avkastningen i norske høyrentefond. Sammenhengen her er at fallende kredittpåslag leder til kursstigning på høyrenteobligasjoner som er utstedt på et tidligere tidspunkt, mens stigende kredittpåslag leder til kursfall på høyrenteobligasjoner som er utstedt på et tidligere tidspunkt. Med tanke på at kredittpåslagene nå er på lave nivåer i et historisk perspektiv, kan vi ikke regne med positivt bidrag fra fallende kredittpåslag i tiden fremover, men den løpende effektive renten er fortsatt høy.

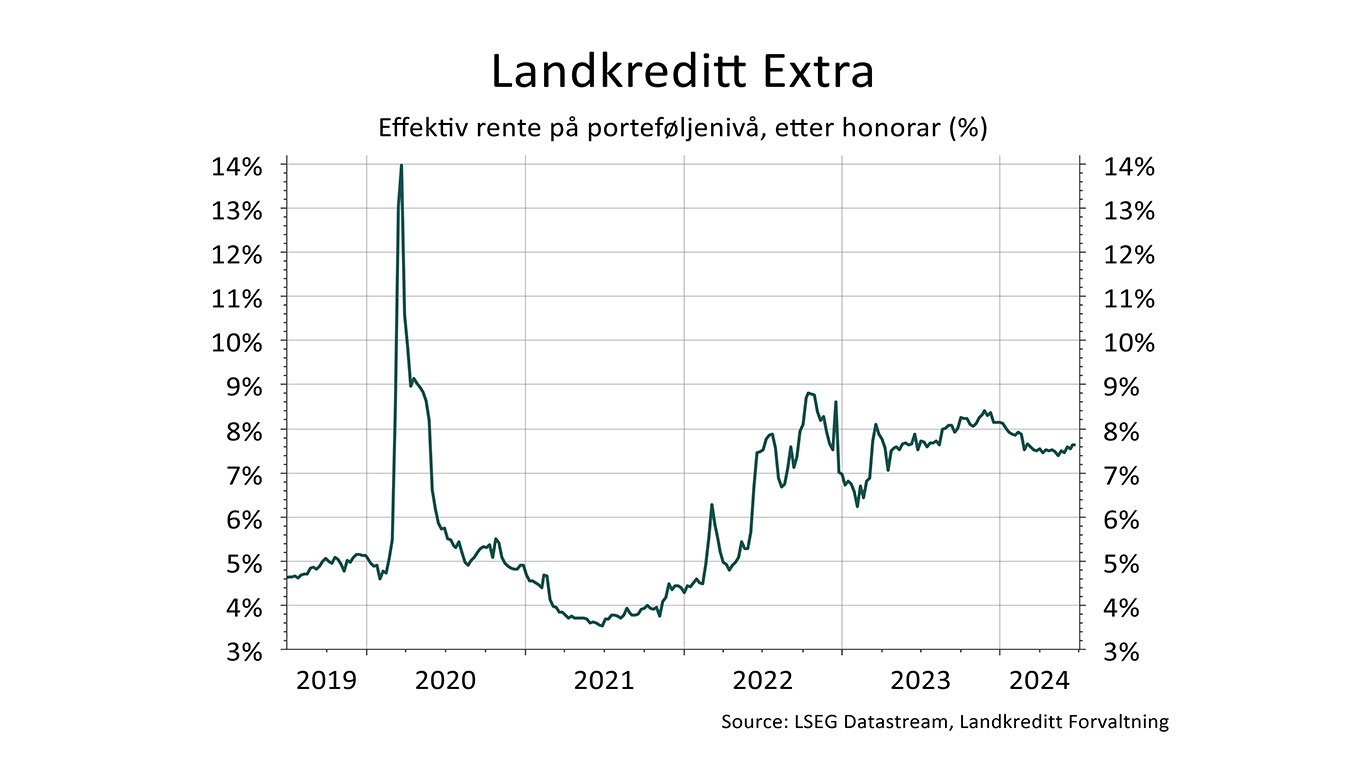

Høy løpende effektiv rente i Landkreditt Extra

Et nøkkeltall som er mye i fokus når man snakker om rentefond, er fondets effektive rente. Dette nøkkeltallet er definert som gjennomsnittlig løpende avkastning fra alle posisjonene i fondet. Effektiv rente vil kunne endres fra dag til dag og er derfor ingen garanti for fremtidig avkastning. En viktig forutsetning for effektiv rente er at det forutsetter uendrede renter og kredittpåslag, samt ingen mislighold på posisjonene.

Gitt at de strenge forutsetningene om uendret rentenivå, uendrede kredittpåslag og ingen mislighold er oppfylt, kan effektiv rente tolkes som et anslag på forventet avkastning de kommende 12 månedene. Faktisk avkastning fra rentefond kan avvike betydelig fra den

løpende effektive renten i perioder med mye uro i markedet, men historien viser at effektiv rente kan være et godt anslag på forventet avkastning i rentefond med lav kredittrisiko.

Ved utgangen av juli 2024 er den effektive renten (før forvaltningshonorar) i vårt høyrentefond Landkreditt Extra omtrent 8,5 prosent. Netto effektiv rente fratrukket årlig forvaltningshonorar er omtrent 7,9 prosent. Nøkkeltallet har falt noe siden starten av 2023, som kan tilskrives fallende kredittpåslag i porteføljen.

Figur 2: Netto effektiv rente (etter honorar) på porteføljenivå i Landkreditt Extra.

Vi har tegnet oss i flere emisjoner fra etablerte selskaper innenfor høyrentemarkedet hittil i år, der forventet årlig avkastning med gjeldende rentenivå ligger i intervallet 7-10 prosent. Dette fremstår som attraktiv risikojustert avkastning sammenlignet med aksjefond, da høyrentefond historisk sett svinger mindre enn aksjefond. Det siste var ikke tilfellet under pandemiens inntog i mars 2020, men det var en ekstrem volatil periode som kun varte i to uker.

Den største risikofaktoren ved å investere i høyrentefond er mislighold på enkeltposisjoner og misligholdene har en tendens til å stige med stigende rentenivå. Selskaper med ulønnsom drift og/eller høy gjeldsbyrde vil etter hvert slite med gjeldsbetjeningsevnen med stigende renter. Vi bygger en kredittmodell på hvert enkelt porteføljeselskap i våre rentefond, følger utviklingen nøye og har per utgangen av juli 2024 ingen posisjoner der vi er bekymret for mislighold.